1. Khái niệm thuế chống trợ cấp

Theo quy định tại khoản 6 điều 4 Luật thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13:

Thuế chống trợ cấp là thuế nhập khẩu bổ sung được áp dụng trong trường hợp hàng hóa được trợ cấp nhập khẩu vào Việt Nam gây ra hoặc đe dọa gây ra thiệt hại đáng kể cho ngành sản xuất trong nước hoặc ngăn cản sự hình thành của ngành sản xuất trong nước.

*Điều kiện áp dụng

Tại khoản 1 Điều 13 Luật thuế xuất khẩu, thuế nhập khẩu 2016 điều kiện áp dụng thuế chống trợ cấp được quy định như sau:

- Hàng hóa nhập khẩu được xác định có trợ cấp theo quy định pháp luật;

- Hàng hóa nhập khẩu là nguyên nhân gây ra hoặc đe dọa gây ra thiệt hại đáng kể cho ngành sản xuất trong nước hoặc ngăn cản sự hình thành của ngành sản xuất trong nước.

*Nguyên tắc áp dụng

Tại khoản 2 Điều 13 Luật thuế xuất khẩu, thuế nhập khẩu 2016, nguyên tắc áp dụng thuế chống trợ cấp được quy định:

- Thuế chống trợ cấp chỉ được áp dụng ở mức độ cần thiết, hợp lý nhằm ngăn ngừa hoặc hạn chế thiệt hại đáng kể cho ngành sản xuất trong nước;

- Việc áp dụng thuế chống trợ cấp được thực hiện khi đã tiến hành Điều tra và phải căn cứ vào kết luận Điều tra theo quy định của pháp luật;

- Thuế chống trợ cấp được áp dụng đối với hàng hóa được trợ cấp nhập khẩu vào Việt Nam;

- Việc áp dụng thuế chống trợ cấp không được gây thiệt hại đến lợi ích kinh tế - xã hội trong nước.

2. Các mặt hàng chịu thuế chống trợ cấp

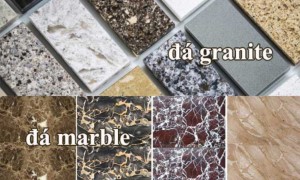

Ngày 21/09/2020 - Căn cứ quy định của Luật Quản lý ngoại thương, ngày 21 tháng 9 năm 2020, Bộ Công Thương ban hành Quyết định số 2466/QĐ-BCT về việc khởi xướng điều tra chống bán phá giá và chống trợ cấp đối với đường mía (có mã HS 1701.13.00, 1701.14.00 và 1701.99.10) có xuất xứ từ Vương quốc Thái Lan (Thái Lan) trên cơ sở Hồ sơ yêu cầu của đại diện ngành sản xuất trong nước.

>>> Xem chi tiết: TẠI ĐÂY

3. Thời hạn áp dụng thuế chống trợ cấp

Việc áp dụng thuế trợ cấp được quy định tại Điều 15, Luật Thuế Xuất khẩu, thuế Nhập khẩu số 107/2016/QH13 do Quốc hội ban hành ngày 06/04/2016

“1. Việc áp dụng, thay đổi, bãi bỏ thuế chống bán phá giá, thuế chống trợ cấp và thuế tự vệ được thực hiện theo quy định của Luật này và pháp luật về chống bán phá giá, pháp luật về chống trợ cấp, pháp luật về tự vệ.

2. Căn cứ mức thuế, số lượng hoặc trị giá hàng hóa thuộc đối tượng chịu thuế chống bán phá giá, thuế chống trợ cấp, thuế tự vệ, người khai hải quan có trách nhiệm kê khai và nộp thuế theo quy định của pháp luật về quản lý thuế.

3. Bộ Công thương quyết định việc áp dụng thuế chống bán phá giá, thuế chống trợ cấp, thuế tự vệ.

4. Bộ Tài chính quy định việc kê khai, thu, nộp, hoàn trả thuế chống bán phá giá, thuế chống trợ cấp, thuế tự vệ.

5. Trường hợp lợi ích của Cộng hòa xã hội chủ nghĩa Việt Nam bị xâm hại hay vi phạm, căn cứ vào các Điều ước quốc tế, Chính phủ báo cáo Quốc hội quyết định áp dụng biện pháp thuế phòng vệ khác phù hợp.”

Thời hạn áp dụng thuế chống trợ cấp không quá 05 năm, kể từ ngày quyết định áp dụng có hiệu lực. Trường hợp cần thiết, quyết định áp dụng thuế chống trợ cấp có thể được gia hạn.

Để biết thêm thông tin chi tiết, hãy liên hệ với chúng tôi để được tư vấn.